Es la temporada de impuestos y, a medida que comienzas a recibir el papeleo, saber exactamente lo que necesitas presentar puede ahorrarte tiempo y frustraciones.

En primer lugar, es importante saber si estás obligado a presentar una declaración. En Massachusetts, los residentes de tiempo completo con un ingreso bruto de más de $8,000 como individuo deben presentar una declaración de impuestos estatal para 2022. Para los impuestos federales, el mínimo para un individuo comienza en $12,950. Pero si trabaja por cuenta propia, los requisitos de presentación pueden ser diferentes. Para obtener un desglose completo de los requisitos de ingresos para otros escenarios, haga clic aquí para conocer los requisitos estatales y haga clic aquí para los federales.

Si ha ganado menos, es posible que no sea necesario, pero puede haber otros beneficios al hacerlo.

“Cualquiera que trabaje en el año fiscal 22, que es el último año que estamos haciendo, recibió formularios de impuestos, cualquier ingreso. Puede declarar impuestos, reclamar cualquier crédito elegible y también recuperar cualquier retención”, explicó Bianny Suncar de Action for Boston Community Development, que ofrece servicios gratuitos de preparación de impuestos a los residentes elegibles.

Suncar, quien es directora del Mattapan Family Service Center, dijo que mantenerse organizado y hacer preguntas es la clave para una preparación de impuestos exitosa.

¿Qué necesitas para empezar con tus impuestos?

“Para empezar, necesitarías tu identificación, tu número de Seguro Social o ITIN. Todos sus documentos fiscales. Entonces, si está trabajando con W-2 o 1099, prueba de seguro de salud porque es un mandato de Massachusetts tener seguro y cualquier otra cosa que sería beneficioso para nosotros saber a efectos fiscales, si tiene hijos, tal vez información sobre el cuidado de niños, su Números de Seguro Social, para que podamos obtener el crédito tributario por hijos y otros créditos. Y es solo, ya sabes, cualquier cosa que fuera ventajoso para nosotros conocer.

¿Qué pasa si soy indocumentado pero aún quiero presentar impuestos?

Puede haber beneficios al declarar impuestos como inmigrante indocumentado. Si ese es su caso, deberá obtener un ITIN, lo que requiere completar un formulario llamado W-7. Esta es una situación en la que es posible que necesite ayuda de expertos: ABCD generalmente derivará a los clientes con un ITIN a Greater Boston Legal Services, una organización que puede ofrecer información más detallada sobre cómo presentar una declaración en ese escenario.

“Definitivamente los referiremos porque queremos asegurarnos de que el cliente o el contribuyente pueda documentar adecuadamente sus ganancias”, dijo Suncar. “Quieren que se les asigne un número para que esos salarios se puedan calcular correctamente y puedan recuperar lo que necesitan”.

La Clínica para contribuyentes de bajos ingresos de Greater Boston Legal Services ayuda a los inmigrantes a navegar la preparación de impuestos.

"Si obtiene ingresos en los EE. UU., está sujeto a las leyes impositivas sin importar de dónde sea, sin importar su estatus migratorio. No importa si tiene un número de Seguro Social. Siguen siendo sujetos a las leyes fiscales del país", explicó Angela Divaris, abogada que trabaja para la clínica.

"El IRS tiene una forma de permitir que las personas que no son elegibles para números de Seguro Social presenten sus impuestos con artículos o números de identificación de contribuyentes individuales. Entonces, si no tiene un número de Seguro Social pero está ganando ingresos, puede solicitarlo al IRS y presentar su declaración de impuestos con ese número", agregó Divaris.

Eso nos lleva de vuelta al ITIN. Para obtener un ITIN, también deberá presentar una declaración de impuestos para demostrar que hay una razón por la que tiene ese número de identificación. Deberá proporcionar una prueba de identificación; la forma más utilizada es un pasaporte.

Divaris dijo que existen muchas barreras para los contribuyentes que necesitan usar un ITIN. Puede ser difícil encontrar un lugar para certificar su pasaporte. Las barreras del idioma pueden ser un problema. Y, por supuesto, puede existir el temor de que dar su información al IRS pueda usarse como una herramienta de aplicación de la ley de inmigración. Divaris dijo que el IRS está interesado en sus obligaciones fiscales, no en su estado de residencia.

"Si eres indocumentado y le estás dando toda tu información al gobierno, es comprensible que la gente esté preocupada por eso. Pero esta es otra área donde, ya sabes, inmigración y el IRS son entidades separadas para el gobierno y hay reglas de privacidad que protegen gente. Y el IRS realmente está interesado en ver sus declaraciones de impuestos. El ITIN no es una herramienta de control de inmigración".

"La mayoría de las personas que se presentan y quieren presentar declaraciones de impuestos, es porque quieren participar y ya participan en la economía. Quieren cumplir con las leyes fiscales. Y es importante hacerles entender que debemos reconocer que los inmigrantes son contribuyentes. Ellos… se suman a nuestra economía como trabajadores, contribuyentes, empresarios y no necesariamente obtienen todos los beneficios fiscales".

Los titulares de ITIN pueden no ser elegibles para todos los créditos fiscales que alguien con un número de seguro social puede solicitar. La situación puede complicarse más si los titulares de ITIN tienen un dependiente que sí tiene un número de seguro social.

"Por ejemplo, si tiene un número de Seguro Social y sus ingresos son bajos o moderados, una gran respuesta, una gran herramienta contra la pobreza es el Crédito Tributario por Ingreso del Trabajo. Es un crédito reembolsable. Pone efectivo en los bolsillos de las personas. Se considera que está diseñado como una herramienta contra la pobreza para ayudar a las familias, y podría valer muchos miles de dólares. Pero un ITIN no es elegible para solicitar eso. Lo que puede reclamar si es titular de un ITIN es un crédito más pequeño de $500 para otros dependientes, pero no es reembolsable y reducirá el impuesto que se le debe, pero podría ser elegible para recibirlo", dijo Divaris.

Ella agrega que presentar una declaración de impuestos también puede reflejarse positivamente durante un caso de inmigración.

“No tiene un efecto migratorio inmediato. Pero en el futuro, podría ser una prueba de buen carácter moral. Si eso es parte de una petición de inmigración, es una prueba de su presencia en el país”.

¿Qué tipo de ingresos debo declarar en mis impuestos?

Con una inflación récord durante el último año, muchas personas buscaron actividades secundarias o comenzaron sus propios negocios secundarios para ganar dinero extra. Todos sus ingresos de esas fuentes deben ser informados.

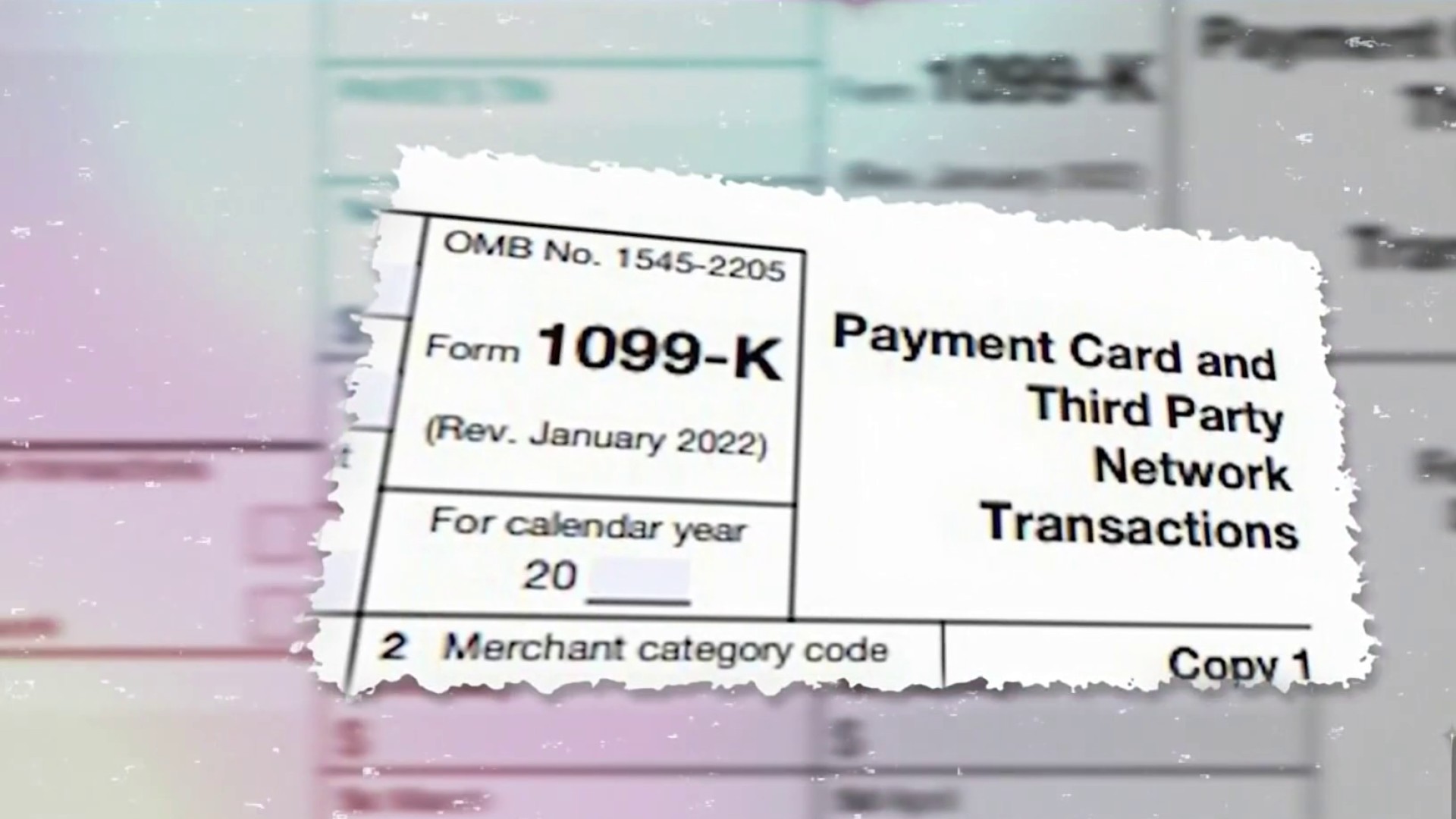

“Entonces, ya sea que se trate de salarios, ya sabes, recibes un W-2 o estás trabajando como un empleado que recibe salarios, tal vez haces Uber y Lyft por ejemplo. Obtiene un formulario 1099-K. Eso también se informa, pero se informará en otro tipo de formulario. Tal vez tengas algo de trabajo extra. Obtuvo ingresos en efectivo, pero también se documentarían como ingresos del trabajo. Entonces, cualquier cosa recibida que se considere ingreso se declara”, explicó Suncar.

Si tiene una pequeña empresa, necesitará una idea clara de las ganancias y los gastos de la empresa.

¿Qué tipo de documentación debo recibir de mis fuentes de ingresos?

Los formularios exactos que reciba dependerán de lo que haga en el trabajo y de cómo le paguen. Algunos de los más comúnmente vistos son W2 y 1099.

“Los W2 son realmente si estás en una agencia, una organización, eres un empleado de tiempo completo, recibirás una W2 y eso tendrá un resumen de todas las ganancias en esa organización en particular para el año. Si se considera que trabaja por cuenta propia, es posible que obtenga un formulario llamado 1099 NEC, por lo que este es un formulario de compensación para no empleados. Así que no eres un empleado de esa organización, pero te desempeñas como consultor o trabajas por cuenta propia. Considere la posibilidad de trabajar por cuenta propia. Por lo tanto, se emitirán en un formulario 1099”, dijo Suncar.

Si le pagaron en efectivo, eso también debe informarse. Si su empleador no le proporcionó ningún formulario, debe proporcionar su propio registro, como depósitos en una cuenta bancaria, para que tenga una idea precisa de sus ingresos.

Divaris agrega que los requisitos de presentación son diferentes si se le paga en efectivo: se debe informar todo lo que supere los $ 400.

"Si está obteniendo ingresos en efectivo, aún podría tener un requisito de presentación, especialmente si el IRS cree que trabaja por cuenta propia, si está presentando una declaración como trabajador por cuenta propia. Y ya sabe, con toda la economía de conciertos gente, cada vez hay más personas a las que se les paga de esa manera. Si incluso si tiene $ 400 en ganancias, tiene un requisito de presentación, se supone que debe presentar una declaración de impuestos ", explicó.

¿Necesito formularios diferentes para mis impuestos federales y estatales?

Si bien deberá presentar los impuestos federales y estatales por separado, la mayoría de los documentos que debe recopilar serán los mismos. En Massachusetts, sus impuestos estatales se informan al Departamento de Ingresos y los impuestos federales se presentan ante el IRS.

“Las diferencias serán solo la cantidad de impuestos que alguien está pagando. Entonces, en el lado federal, un poco más alto que en el estatal. El estatal es un poco más bajo. Y luego hay ciertas cosas que puedes reclamar en uno que no puedes reclamar en el otro. Entonces, todo lo que se transfiere sobre nuestros créditos, como el crédito tributario por hijos, el crédito tributario por ingreso del trabajo, todo hecho con información del lado federal. Y luego, en el lado estatal, ya sabes, nos enfocamos en, ya sabes, vivimos aquí todo el año. ¿Pagó el alquiler y cualquier otra cosa, en particular, como un seguro de salud para el estado?

En Massachusetts, la principal diferencia en el papeleo será el seguro de salud, porque el estado solicita información más específica al respecto.

¿Cómo sé para qué créditos fiscales soy elegible?

There are state and federal tax credits available – you can read up on the state offerings here and the federal options here. Suncar said it’s important to note that there have been big changes in the 2022 tax year, so just because you qualified for something last year doesn’t mean you will this time.

“Durante la pandemia, muchos de los montos de los créditos aumentaron o se cambiaron los requisitos de elegibilidad. Y entonces, para este año, para el año fiscal 22, todos los requisitos de elegibilidad y las pautas vuelven a los años previos a la pandemia. Entonces, por ejemplo, el crédito tributario por hijos se incrementó el año pasado para niños menores de seis años a $3,600, pero este año en el año fiscal 22, el crédito volvió a $2,000 para cualquier niño menor de 17 años”, dijo.

¿Dónde puedo ir para obtener ayuda con mis impuestos?

Hay varios servicios de preparación de impuestos pagados disponibles si no se siente cómodo completando los formularios solo. También hay recursos gratuitos disponibles si cumple con ciertos requisitos, como ganar menos de $60,000 al año, vivir con una discapacidad o hablar inglés limitado.

“ABDC es parte del programa de Asistencia Voluntaria de Impuestos sobre la Renta del IRS VITA, donde tenemos voluntarios certificados por el IRS preparados y listos para obtener los impuestos adecuados de forma gratuita siempre que sus ingresos sean inferiores a $ 60,000 o menos y viva en la ciudad de Boston, Malden, Medford o Everett. Pero hay sitios VITA en todo Massachusetts. Entonces, si no vives en Boston, por ejemplo, puedes ir al sitio web del IRS y buscar por los sitios y son completamente gratuitos”, dijo Suncar.

Puede buscar sitios VITA en su área usando la herramienta de búsqueda del IRS aquí: https://irs.treasury.gov/freetaxprep/

Más recursos gratuitos de preparación de impuestos están disponibles aquí: https://www.masscap.org/freetaxprep/

La Clínica para contribuyentes de bajos ingresos de Greater Boston Legal Services puede ayudar a los inmigrantes y otras personas de bajos ingresos a navegar la preparación de impuestos. Se les puede contactar en litc-intake@gbls.org.

Otras clínicas de impuestos están disponibles aquí:

| Low Income Taxpayer Clinic Rhode Island Legal Services, Inc. 56 Pine Street, 4th floor Providence, RI 02903 (401) 274-2652 breiss@rils.org | Greater Boston Legal Services, LITC 197 Friend Street Boston, MA 02114 (617) 371-1234 litc-intake@gbls.org |

| Vermont Low Income Taxpayer Project Vermont Legal Aid, Inc. 264 North Winooski Ave. Burlington, VT 05402 (800) 889-2047 zlees@vtlegalaid.org | 603 Legal Aid Low-Income Taxpayer Project 93 N. State Street, Suite 200 Concord, NH 03301 (603) 224-3333 |

| Federal Tax Clinic of the Legal Services Center at Harvard Law School 122 Boylston Street Jamaica Plain, MA 02130 (617) 390-1729 apatten@law.harvard.edu | Low Income Taxpayer Clinic Northeast Legal Aid 50 Island Street, Suite 203A Lawrence, MA 01840 (978) 458-1465 mjiganti@nla-ma.org |

Los impuestos pueden parecer abrumadores, pero Suncar dijo que lo más importante es la organización.

Sea organizado, haga preguntas, sea capaz de verificar dos veces que todos los créditos para los que cree que es elegible están allí antes de irse. Y si por alguna razón, usted sabe, sale de la oficina de preparación de impuestos y luego tiene preguntas, simplemente vuelva a llamar y con gusto le responderemos. No sientas que no eres parte del proceso", dijo.

Es mejor comenzar temprano, pero si tiene poco tiempo, ¡puede solicitar una extensión! La fecha límite de impuestos establecida este año es el 18 de abril y las extensiones pueden extenderse hasta el 16 de octubre.

"Este es un momento para venir y hacer sus impuestos. No espere hasta el último minuto. La fecha límite es el 18 de abril. Queremos verlo lo antes posible".

Para ver estos consejos en inglés, visita nuestra estación hermana NBC10 Boston